2018年�,工程機(jī)械行業(yè)再度迎來全面繁榮,基建投資規(guī)模不斷提升,帶動(dòng)工程機(jī)械下游產(chǎn)業(yè)需求不斷增長���;加之國家層面政策頻發(fā)���,兩者共同推動(dòng)我國工程機(jī)械市場規(guī)模飛速增長。從全球范圍來看��,中國工程機(jī)械市場規(guī)模再次超過美國�,躍居世界第一。

我國工程機(jī)械種類繁多���,挖掘機(jī)���、起重機(jī)、推土機(jī)����、壓路機(jī)構(gòu)成了主要工程機(jī)械市場,形成了四大梯隊(duì)的競爭格局���;在不同細(xì)分領(lǐng)域,行業(yè)集中度�、市場份額和龍頭企業(yè)各不相同。

市場規(guī)模飛速增長,全球占比或超美國

由于基建投資規(guī)模不斷提升��,帶動(dòng)工程機(jī)械下游產(chǎn)業(yè)需求不斷增長����;加之國家層面政策頻發(fā),兩者共同推動(dòng)我國工程機(jī)械市場規(guī)模飛速增長�����。

圖表1:2011—2018年中國工程機(jī)械市場規(guī)模(單位:億美元 %)

2011-2017年�,我國工程機(jī)械行業(yè)在2011年大批更新?lián)Q代之后進(jìn)入了長達(dá)5年的蟄伏期,在2017年國家加大基礎(chǔ)設(shè)施建設(shè)投資的基礎(chǔ)上���,工程機(jī)械行業(yè)再次迎來爆發(fā)����。

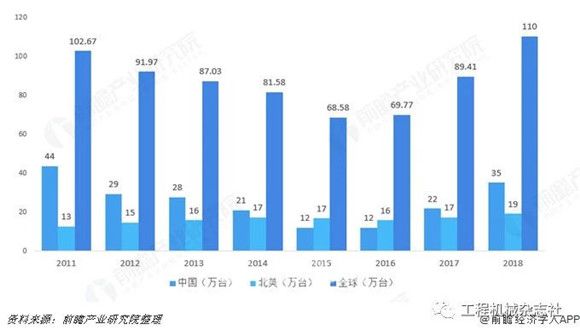

圖表2:2011-2018年全球���、美國與中國工程機(jī)械市場規(guī)模對比(單位:億美元)

從銷量上看����,2011-2017年����,中國工程機(jī)械銷量僅在2015年����、2016年兩年時(shí)間低于美國����,其余時(shí)間均牢牢占據(jù)全球銷量第一的寶座。根據(jù)《中國工程機(jī)械工業(yè)年鑒》數(shù)據(jù)����,2017年,中國工程機(jī)械銷量為21.71萬臺�����,比美國17.32萬臺的銷量高出近5萬臺���;2018年�����,中國工程機(jī)械銷量預(yù)計(jì)將達(dá)到35萬臺����,與美國工程機(jī)械銷量差距將進(jìn)一步拉大��。

圖表3:2011-2018年全球��、美國與中國工程機(jī)械銷量對比(單位:萬臺)

中國的工程機(jī)械企業(yè)通過引進(jìn)��、消化�����、吸收到自主創(chuàng)新����,在市場經(jīng)濟(jì)的浪潮中力爭上游。通過并購�、重組,激發(fā)競爭活力��,強(qiáng)強(qiáng)聯(lián)合�����,優(yōu)勢互補(bǔ)��,實(shí)現(xiàn)了資源優(yōu)化配置�����。以國內(nèi)各大主機(jī)企業(yè)為代表的自主知名品牌,在國外市場占有率不斷提升��。根據(jù)國際權(quán)威統(tǒng)計(jì)機(jī)構(gòu)KHL發(fā)布的2018年全球工程機(jī)械制造商排行榜中���,前十名中國有2家企業(yè)上榜�����,分別是徐工機(jī)械和三一重工��;前二十強(qiáng)中國有3家企業(yè)上榜�����,中聯(lián)重科排名第13位�。在全球前二十強(qiáng)工程機(jī)械企業(yè)榜單中��,美國�、日本和中國分庭抗禮,美國和日本各占據(jù)四個(gè)席位�����,中國占據(jù)了三個(gè)席位,中國工程機(jī)械制造企業(yè)排名較2017年均有不同程度的上升��,再次凸顯我國工程機(jī)械制造強(qiáng)國實(shí)力���。

圖表4:全球前20工程機(jī)械企業(yè)排名及市場份額(單位:%)

工程機(jī)械種類繁多,市場格局分為四大梯隊(duì)

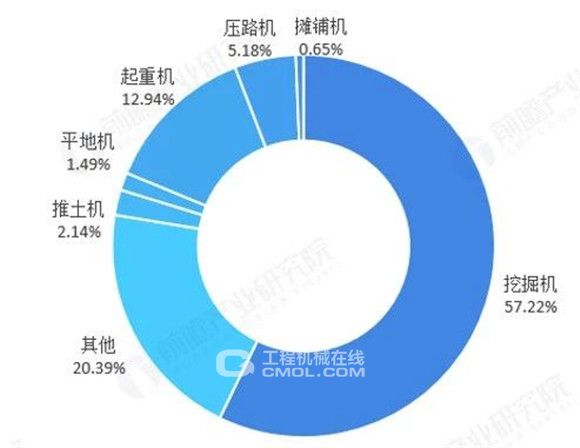

圖表5:2018年工程機(jī)械銷量市場結(jié)構(gòu)(單位:%)

從市場結(jié)構(gòu)來看��,挖掘機(jī)�����、起重機(jī)�、壓路機(jī)以及推土機(jī)這四個(gè)工程常用器械占據(jù)了我國工程器械市場上絕大部分的份額,其中�,挖掘機(jī)為工程機(jī)械中的明星產(chǎn)品,占據(jù)市場絕對主流地位�����,2018年銷量占比為57.22%�����;其次為起重機(jī)�����,占比12.94%;壓路機(jī)和推土機(jī)銷量略低���,分別占比5.18%和2.14%�。四種產(chǎn)品合計(jì)占比77.47%��。

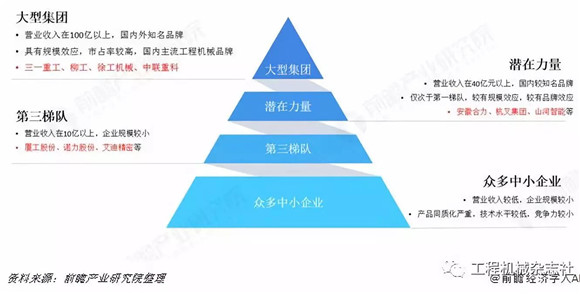

圖表6:2018年工程機(jī)械市場競爭梯次圖

我國工程機(jī)械行業(yè)市場競爭格局大致可以分為四個(gè)梯隊(duì)�����。由于工程機(jī)械行業(yè)具有規(guī)模經(jīng)濟(jì)效應(yīng)��,經(jīng)過60余年的發(fā)展���,誕生出4大巨頭企業(yè)�,三一重工�����、柳工�、徐工機(jī)械和中聯(lián)重科營收規(guī)模在100億以上,其中三一重工和徐工機(jī)械營收在400億元以上�����,產(chǎn)品遍布各個(gè)細(xì)分領(lǐng)域,技術(shù)水平領(lǐng)先�,多項(xiàng)產(chǎn)品達(dá)到國際領(lǐng)先水平;

第二梯隊(duì)為我國工程機(jī)械行業(yè)的潛在力量�,在智能制造背景下,工程機(jī)械智能化是這些企業(yè)的發(fā)展契機(jī)���,營收規(guī)模在40-100億之間,具有一定的知名度�,產(chǎn)品在某個(gè)細(xì)分領(lǐng)域具有一定的領(lǐng)先優(yōu)勢;

第三梯隊(duì)為營收規(guī)模在1-10億的企業(yè)��,此類企業(yè)規(guī)模較小�����,產(chǎn)品研發(fā)投入較低����,在某個(gè)細(xì)分領(lǐng)域有一定的知名度,如艾力精密�����、廈工股份等;

第四梯隊(duì)為眾多中小企業(yè)��,產(chǎn)品同質(zhì)化較高�����,技術(shù)含量較低�,依靠價(jià)格優(yōu)勢搶占中低端產(chǎn)品市場。

挖掘機(jī):國產(chǎn)份額提升���,三一蟬聯(lián)冠軍

圖表7:2011—2019年我國各系挖掘機(jī)市場占有率情況(單位:%)

隨著我國挖掘機(jī)行業(yè)技術(shù)的不斷進(jìn)步����,規(guī)模效應(yīng)進(jìn)一步彰顯�����,挖掘機(jī)的國產(chǎn)率近年來也不斷攀升��。根據(jù)中國工程機(jī)械協(xié)會數(shù)據(jù)���,2018年���,挖掘機(jī)國產(chǎn)份額上升至56.11%�,日韓�、歐美品牌份額分別占比27%和20%,國產(chǎn)品牌已成絕對主導(dǎo)�����。

圖表8:2018年挖掘機(jī)市場各企業(yè)市占率(單位:%)

起重機(jī):三一發(fā)展迅猛�,徐工獨(dú)占鰲頭

起重機(jī)包括汽車起重機(jī)和隨車起重機(jī)。2016年以后��,起重機(jī)銷量增長迅猛���,根據(jù)中國工程機(jī)械協(xié)會數(shù)據(jù),2017年����,中國起重機(jī)銷量增速為86.57%;2018年���,中國起重機(jī)銷量達(dá)到4.64萬臺�,較上年同比增長48.44%��。

圖表9:2018年起重機(jī)行業(yè)各企業(yè)市場占有率(單位:%)

在行業(yè)集中度和市場占有率上,起重機(jī)行業(yè)呈現(xiàn)三足鼎立局面��。我國汽車起重機(jī)銷量前三名企業(yè)分別為徐工��、中聯(lián)重科和三一重工����,2018年分別占據(jù)45.7%、23.1%和22.4%的市場份額��。徐工擁有絕對優(yōu)勢�����,三一重工市場份額近年來不斷提升�����,逐步發(fā)展到與中聯(lián)重科齊頭并進(jìn)���。行業(yè)集中度CR4由2015年的87.12%提升至2018年的95.23%���,產(chǎn)品加速向龍頭集中。

推土機(jī):山推一枝獨(dú)秀����,份額過半

隨著我國基建投資的不斷加大�����,市場對推土機(jī)的需求也逐漸增大���,2015年以后,行業(yè)迎來擴(kuò)張期�����,推土機(jī)銷量飛速增長��。2018年���,中國推土機(jī)銷量為0.76萬臺����,較上年增長33.17%��。

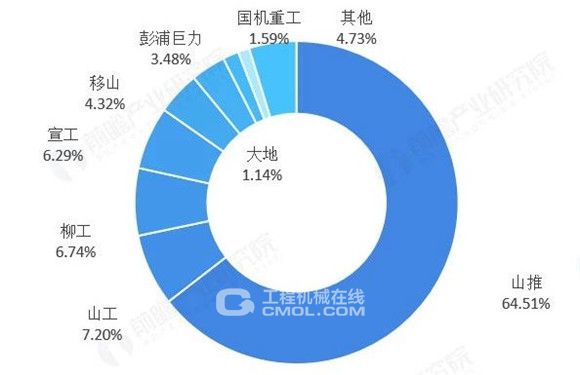

圖表10:2018年推土機(jī)行業(yè)各企業(yè)市占率(單位:%)

在行業(yè)集中度和市場占有率上���,山推占據(jù)絕對的龍頭地位,2018年山推推土機(jī)銷量占比達(dá)到64.5%,占據(jù)過半市場份額�。推土機(jī)市場行業(yè)集中度極高,2018年84.74%的銷量由前四家企業(yè)壟斷���,95.29%的銷量由前八家企業(yè)壟斷����。

壓路機(jī):市場份額向龍頭集中��,徐工領(lǐng)先

圖表11:2018年壓路機(jī)行業(yè)各企業(yè)市占率(單位:%)

壓路機(jī)銷量增長較挖掘機(jī)相對平穩(wěn)�����,根據(jù)中國中國工程機(jī)械協(xié)會數(shù)據(jù)���,2018年�,中國壓路機(jī)銷量為1.84萬臺���,較上年同比增長5.48%����。在市場占有率方面�����,壓路機(jī)行業(yè)市場相對集中,CR4為55.61%�,CR8為76.87%,徐工作為市場上的絕對龍頭�,市場占有率超過18%,從2015年開始���,徐工市占率持續(xù)上升�����,到2018年���,徐工市占率達(dá)到27.49%。壓路機(jī)行業(yè)市場份額逐漸向行業(yè)龍頭集中�����,呈現(xiàn)“強(qiáng)者恒強(qiáng)”的局面���。

規(guī)模效應(yīng)凸顯

龍頭競爭力不斷提升

在市場競爭方面,市場份額將繼續(xù)向龍頭企業(yè)傾斜�����。2018年國內(nèi)工程機(jī)械行業(yè)體現(xiàn)出了比較明顯的強(qiáng)者恒強(qiáng)的趨勢,市場份額向龍頭集中���。龍頭企業(yè)在產(chǎn)品�����、渠道����、售后等方面比較完備��,當(dāng)行業(yè)需求回升�����,迅速占領(lǐng)市場份額��。隨著市場成熟度提高���,傳統(tǒng)機(jī)械領(lǐng)域的優(yōu)秀企業(yè)通過產(chǎn)品質(zhì)量���、銷售渠道�、售后服務(wù)等形成正向循環(huán)的份額提升����。

圖表12:2018-2019年主要工程機(jī)械上市公司營業(yè)收入及凈利潤對比(單位:億元)

(以上數(shù)據(jù)及分析均來自于前瞻產(chǎn)業(yè)研究院)